Memorandum 18-2017

IMPUESTOS A LAS GANANCIAS Y SOBRE LOS BIENES PERSONALES

NUEVO RÉGIMEN DE FACILIDADES DE PAGO PARA CANCELAR LOS SALDOS A PAGAR. DEROGACIÓN DE LA RESOLUCIÓN GENERAL 984 Y SUS COMPLEMENTARIAS

Introducción

A través de la Resolución General 4057-E (B.O. 23/05/2017) se establece un nuevo régimen de facilidades de pago para cancelar los saldos a pagar en los impuestos a las ganancias y sobre los bienes personales, procediendo a la derogación del anterior régimen dispuesto por la Resolución General 984 y sus complementarias.

1. Sujetos y conceptos alcanzados por el plan de facilidades de pago

Los contribuyentes y responsables de los impuestos a las ganancias y/o sobre los bienes personales -excepto las sociedades alcanzadas por la responsabilidad sustituta del pago del impuesto sobre los bienes personales de sus titulares- siempre que se encuentren incluidos en las Categorías A, B, C o D del “Sistema de Perfil de Riesgo (SIPER)” de la Resolución General 3985-E, podrán solicitar -desde el primer día del mes de vencimiento de la obligación de pago hasta el último día del mes siguiente- la cancelación del saldo de impuesto resultante de la declaración jurada y, en su caso, de los intereses resarcitorios calculados desde la fecha de vencimiento hasta la fecha de presentación del plan así como las multas que pudieran corresponder por aplicación del artículo 38 de la ley de procedimiento tributario, conforme al régimen de facilidades de pago que se establece en la presente resolución general.

Asimismo, podrán efectuar el ingreso del saldo de impuesto correspondiente a las declaraciones juradas rectificativas que se presenten dentro del plazo indicado precedentemente, cuando para la cancelación de la declaración jurada originaria o alguna rectificativa anterior del mismo período fiscal, no se hubiera solicitado este plan de pagos.

La cancelación con arreglo a esta modalidad no implica reducción alguna de intereses resarcitorios, como tampoco liberación de las pertinentes sanciones.

2. Condiciones del plan de facilidades de pago

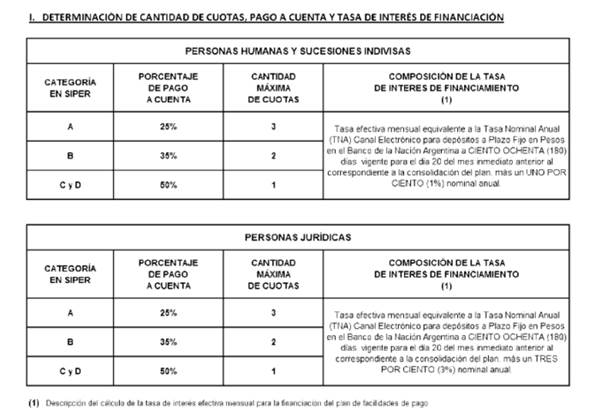

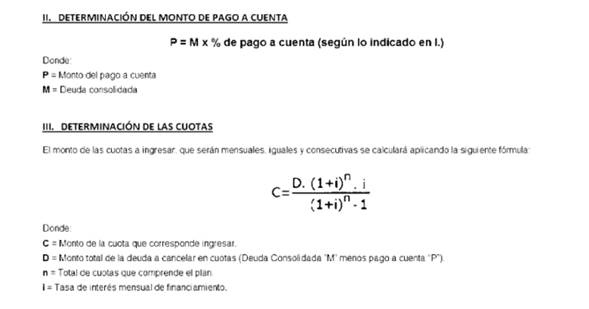

La determinación de las condiciones del plan de facilidades de pago, en lo referido a porcentaje de pago a cuenta a ingresar, cantidad máxima de cuotas a otorgar, y el método de cálculo de la tasa de interés de financiamiento a aplicar son los que se especifican en el Anexo II.

Las condiciones del plan variarán en función de:

a) Tipo de sujeto (persona humana/sucesión indivisa o persona jurídica).

b) Categoría en el “Sistema de Perfil de Riesgo (SIPER)”.

c) Tasa de financiación vigente al momento de la consolidación.

Las tasas de financiamiento aplicables a cada período mensual se publicarán en el sitio web de la AFIP, en el micrositio “Mis Facilidades”.

El plan de facilidades de pago deberá reunir las siguientes condiciones:

a) El monto del pago a cuenta y de cada cuota deberá ser igual o superior a $ 1.000.

b) Para efectuar el ingreso del importe del pago a cuenta se deberá generar un Volante Electrónico de Pago (VEP), que tendrá validez hasta la hora 24 del día de su generación.

c) La fecha de consolidación de la deuda será la correspondiente a la fecha de cancelación del pago a cuenta.

d) Con la confirmación de la cancelación del pago a cuenta se producirá, en forma automática, el envío de la solicitud de adhesión del plan.

e) La presentación del plan será comunicada al contribuyente a través del servicio “e- Ventanilla” al que podrá acceder mediante la respectiva Clave Fiscal.

f) Solo se admitirá un único plan por cada obligación (impuesto, período fiscal y establecimiento).

Será condición excluyente para adherir a este plan de facilidades que la declaración jurada determinativa del impuesto, período fiscal y establecimiento a regularizar se encuentre presentada antes de la solicitud de adhesión al régimen.

3. Requisitos para acogerse al plan de facilidades de pago

Para acogerse al plan de facilidades de pago, se deberá:

a) Constituir y/o mantener ante la AFIP el domicilio fiscal electrónico. Para ello, se manifestará la voluntad expresa mediante la aceptación y transmisión vía Internet de la fórmula de adhesión aprobada en el Anexo IV de la Resolución General 2109, sus modificatorias y su complementaria. A tal efecto se deberá ingresar al servicio “Domicilio Fiscal Electrónico” con Clave Fiscal con Nivel de Seguridad 3 como mínimo.

b) Informar una dirección de correo electrónico y un número de teléfono celular, a través del sitio web institucional accediendo con Clave Fiscal en el servicio “Sistema Registral” menú “Registro Tributario”, opción “Administración de e-mails” y “Administración de teléfonos”. La línea de teléfono celular deberá encontrarse radicada en la República Argentina.

c) Declarar en el servicio “Declaración de CBU” la Clave Bancaria Uniforme (CBU) de la cuenta corriente o de la caja de ahorro de la que se debitarán los importes correspondientes para la cancelación de cada una de las cuotas. Los datos informados con relación al tipo de cuenta y/o al banco donde se encuentra radicada la misma podrán ser modificados por el contribuyente y/o responsable.

A los fines de suministrar la Clave Bancaria Uniforme (CBU), registrada de acuerdo con lo previsto por la resolución general 2675, sus modificatorias y complementarias, se deberá acceder al servicio “Declaración de CBU”.

Cuando coexistan 2 o más planes de un mismo contribuyente y/o responsable y éste desee utilizar diferentes cuentas de un mismo banco para que se efectúe el débito de las cuotas respectivas, tal circunstancia deberá ser previamente acordada por el responsable con la entidad bancaria.

4. Procedimiento para adherirse al plan de facilidades de pago

Para adherirse al plan de facilidades de pago, se deberá:

a) Ingresar al sistema denominado “Mis Facilidades”, a la opción “Mis Facilidades”, que se encuentra disponible en el sitio web de la AFIP. Para utilizar el sistema informático denominado “Mis Facilidades”, se deberá acceder al sitio web de la AFIP e ingresar, además de la Clave Única de Identificación Tributaria (CUIT), la Clave Fiscal otorgada por la AFIP.

El ingreso de la Clave Fiscal permitirá al contribuyente y/o responsable autenticar su identidad.

La información transferida tendrá el carácter de declaración jurada y su validez quedará sujeta a la verificación de la veracidad de los datos ingresados por el contribuyente y/o responsable.

b) Convalidar, modificar y/o incorporar las obligaciones adeudadas a regularizar.

c) Elegir el plan de facilidades correspondiente a la presente resolución general.

d) Seleccionar la Clave Bancaria Uniforme (CBU) a utilizar.

e) Consolidar la deuda, generar a través del sistema el Volante Electrónico de Pago (VEP) correspondiente al pago a cuenta y efectuar su ingreso conforme al procedimiento de transferencia electrónica de datos establecido en la Resolución General 1778, su modificatoria y sus complementarias. En caso de no haber ingresado el pago a cuenta, el responsable podrá generar un nuevo Volante Electrónico de Pago (VEP) y cancelarlo a fin de registrar la presentación de su plan de facilidades de pago.

f) Una vez registrado el pago a cuenta y producido el envío automático del plan, imprimir el formulario de declaración jurada 1.003 junto con el acuse de recibo de la presentación realizada.

5. Aceptación del plan de facilidades de pago

La solicitud de adhesión al régimen no podrá ser rectificada y se considerará aceptada, siempre que se cumplan en su totalidad las condiciones y los requisitos previstos en la presente resolución general.

La inobservancia de cualquiera de ellos determinará la anulación del plan propuesto en cualquiera de las etapas de cumplimiento en el cual se encuentre, en cuyo caso se deberá presentar una nueva solicitud de adhesión por las obligaciones que corresponda incluir, siempre que se realice durante la vigencia del presente régimen.

En tal supuesto los importes ingresados en concepto de pago a cuenta y/o cuotas no se podrán imputar a cuotas del nuevo plan.

6. Fecha de vencimiento de las cuotas

Las cuotas vencerán el día 16 de cada mes a partir del mes inmediato siguiente a aquel en que se formalice la adhesión, y se cancelarán mediante el procedimiento de débito directo en cuenta bancaria.

En caso que a la fecha de vencimiento general mencionada precedentemente no se hubiera efectivizado la cancelación de la respectiva cuota, se procederá a realizar un nuevo intento de débito directo de la cuenta corriente o caja de ahorro el día 26 del mismo mes.

Las cuotas que no hubieran sido debitadas en la oportunidad indicada precedentemente, así como sus intereses resarcitorios, podrán ser rehabilitadas a través de las funcionalidades previstas en el sistema, pudiendo optar el contribuyente por su débito directo el día 12 del mes inmediato siguiente al de la solicitud de rehabilitación o bien por su pago a través de transferencia electrónica de fondos mediante la generación de un Volante Electrónico de Pago (VEP) de acuerdo con el procedimiento previsto en la Resolución General 3926, considerando a tal efecto que esta funcionalidad estará disponible a partir del día siguiente del vencimiento de la cuota en cuestión.

Dicha rehabilitación no implica la exclusión de la caducidad en el caso de verificarse las causales previstas en el punto 7.

En los supuestos indicados en los párrafos precedentes, la respectiva cuota devengará por el período de mora, los intereses resarcitorios establecidos en el artículo 37 de la ley de procedimiento tributario, los cuales se adicionarán a la cuota.

Cuando el día de vencimiento fijado para el cobro de la cuota coincida con día feriado o inhábil, se trasladará al primer día hábil inmediato siguiente. De tratarse de un día feriado local, el débito de las cuotas se efectuará durante los días subsiguientes, según las particularidades de la respectiva operatoria.

Para un correcto procedimiento del débito directo, los fondos en las cuentas declaradas deberán encontrarse acreditados a partir de la 0 hora del día en que se realizará el débito.

Asimismo, en caso de coincidir con el vencimiento de la cuota o mensualidad de otro plan de facilidades de pago vigente y no existan fondos suficientes para la cancelación de la totalidad de las obligaciones, la AFIP no establecerá prioridad alguna para el cobro de ninguna de ellas.

Será considerada como constancia válida del pago, el resumen emitido por la respectiva institución financiera en el que conste el importe de la cuota, así como la impresión con todos los datos de la obligación y del pago que emitirá el sistema informático habilitado por la AFIP.

7. Caducidad del plan de facilidades de pago

La caducidad del plan de facilidades de pago, operará de pleno derecho y sin necesidad de que medie intervención alguna por parte de este Organismo, cuando a los 30 días corridos posteriores a la fecha de vencimiento de una cuota se registre la falta de cancelación de la misma.

Operada la caducidad -situación que se pondrá en conocimiento del contribuyente a través del servicio “e-Ventanilla”-, la AFIP quedará habilitada para disponer el inicio de las acciones judiciales tendientes al cobro del total adeudado.

Los contribuyentes y responsables una vez declarada la caducidad del plan de facilidades, deberán cancelar el saldo pendiente de deuda mediante transferencia electrónica de fondos conforme a las disposiciones establecidas en las Resoluciones Generales 1217 y 1778, sus respectivas modificatorias y complementarias.

El saldo pendiente de las obligaciones adeudadas, que será el que surge de la imputación generada por el sistema podrá ser visualizado por los contribuyentes y/o responsables a través del servicio “Mis Facilidades”, en la pantalla “Seguimiento de Presentación”, opción “Impresiones”, mediante la utilización de la Clave Fiscal.

8. Derogación de la Resolución Genera 984 y sus complementarias

Se derogan las Resoluciones Generales 984 y sus complementarias 1378 y 2129.

9. Vigencia

Las disposiciones de la Resolución General 4057-E entrarán en vigencia a partir del día 23/05/2017, y resultarán de aplicación, a partir del día 01/06/2017, para la cancelación de los saldos resultantes de los gravámenes correspondientes a los períodos que seguidamente se indican:

a) Impuesto sobre los bienes personales: desde el período fiscal 2016, inclusive.

b) Impuesto a las ganancias:

1. Para personas humanas: desde el período fiscal 2016, inclusive.

2. De tratarse de personas jurídicas: desde el período fiscal 2017, inclusive.

ANEXO II

CANTIDAD DE CUOTAS, PAGO A CUENTA Y TASA DE INTERÉS DE FINANCIACIÓN